O crédito tributário é o montante que os sujeitos ativos da obrigação tributária podem requerer dos sujeitos passivos (contribuintes) quando ocorre um determinado fato gerador. Ele é estabelecido com base em três elementos: a previsão legal, a ocorrência do fato gerador e o procedimento de lançamento tributário.

Quem lida com questões fiscais, ainda que em um nível mínimo, certamente já se deparou com o termo “crédito tributário”. Mas ainda que seja bastante difundido, muitos ainda não entendem exatamente o que ele significa ou o que tem a ver com a realidade de um negócio, por exemplo.

E foi pensando justamente em esclarecer as principais dúvidas sobre esse tema que produzimos este texto. Nele, você poderá entender não apenas o que é crédito tributário, mas também vários outros conceitos a ele relacionados.

Compreendendo alguns conceitos

Para compreender o que é crédito tributário, é essencial primeiro entender alguns conceitos fundamentais: o conceito de fato gerador, a natureza dos passivos tributários e a definição de sujeitos ativos e passivos da obrigação tributária.

Fato gerador

O termo “fato gerador” refere-se às circunstâncias específicas que dão origem à obrigação de pagar um tributo. Por exemplo, o Imposto de Renda (IR) incide sobre a renda dos contribuintes brasileiros. Para a cobrança desse imposto ocorrer, é necessário que haja o recebimento de rendimentos por pessoas físicas ou jurídicas. Portanto, o fato gerador do Imposto de Renda é a obtenção desses rendimentos.

Passivos tributários

O “passivo tributário” relaciona-se às obrigações decorrentes da incidência de tributos (impostos, taxas e contribuições) que devem ser pagos por pessoas físicas e jurídicas em função de diversos fatos geradores. Além disso, o termo também abrange as dívidas acumuladas com o Fisco, estados, municípios e a União, geralmente resultantes do pagamento insuficiente de tributos.

Sujeitos ativos e passivos

No contexto da obrigação tributária, os “sujeitos ativos” e “sujeitos passivos” referem-se aos responsáveis pelo cumprimento das obrigações fiscais. Os sujeitos ativos são as entidades governamentais (União, estados e municípios) que têm a autoridade para estabelecer, cobrar e administrar os tributos. Por outro lado, os sujeitos passivos são os contribuintes, pessoas físicas ou jurídicas, que têm a responsabilidade de declarar e pagar esses tributos.

Para uma compreensão mais aprofundada sobre os sujeitos ativos e passivos da obrigação tributária, recomendamos a leitura de materiais detalhados que exploram esse tópico específico.

Afinal, o que é crédito tributário?

Depois de conhecer os três conceitos apresentados acima, entender o que são créditos tributários será muito mais fácil. Isso porque, em síntese, eles são um valor que os sujeitos ativos da obrigação tributária podem exigir dos sujeitos passivos a partir da ocorrência de um determinado fato gerador.

Mas apenas esse resumo não basta para compreender a real essência dos créditos tributários. É preciso conhecer as condições que os fundamentam e permitem a sua existência: a previsão legal, o fato gerador e o lançamento tributário.

Previsão legal

De acordo com Art. 3º do Código Tributário Nacional, “tributo é toda prestação pecuniária compulsória, em moeda ou cujo valor nela se possa exprimir, que não constitua sanção de ato ilícito, instituída em lei e cobrada mediante atividade administrativa plenamente vinculada”. Assim, uma das condições fundamentais para que impostos, taxas e contribuições possam ser exigidos é a existência de previsão para tal cobrança por meio de algum dispositivo legal.

Da mesma forma, créditos tributários precisam de predefinição em lei para que possam existir — posto que se relacionam diretamente à instituição, cobrança e pagamento de tributos.

Fato gerador

Conforme explicado antes, fatos geradores são as situações que fazem surgir obrigações tributárias. Assim, eles são simplesmente indispensáveis à constituição de créditos tributários.

Lançamento tributário

Segundo o disposto no Art. 142. do Código Tributário Nacional, a constituição do crédito tributário está atrelada ao seu lançamento, o qual a própria norma define como procedimento de caráter administrativo cujo propósito é “verificar a ocorrência do fato gerador da obrigação correspondente, determinar a matéria tributável, calcular o montante do tributo devido, identificar o sujeito passivo e, sendo caso, propor a aplicação da penalidade cabível”.

Além disso, cabe saber que o lançamento se refere à data de ocorrência de um determinado fato gerador, sendo regido pela lei vigente naquele momento, a qual, mesmo que revogada ou alterada em data posterior, terá sua validade mantida.

Ainda, vale salientar o seguinte: é apenas após o lançamento e a devida constituição de um crédito tributário que os sujeitos ativos da obrigação tributária podem exigir o pagamento de um determinado imposto.

Dúvidas comuns acerca dos créditos tributários

São diversas as dúvidas que existem acerca dos créditos tributários, como já foi possível perceber. No entanto, existem algumas que são mais comuns e frequentes, por isso se faz interessante respondê-las:

Quais são os tipos de créditos tributários?

Os tipos de créditos tributários podem ser compreendidos por meio das modalidade de lançamento tributário, conforme previsto na legislação brasileira. Algumas das formas de lançamento são as seguintes:

Lançamento por homologação: o contribuinte calcula, declara e paga o tributo antecipadamente, sem análise prévia do Fisco, e portanto, o lançamento tem efeito apenas declaratório. Posteriormente, a correção de valores declarados e pagos é verificada. Alguns tributos que são lançados por homologação são: IR, IPI, ICMS, PIS e Cofins.

Lançamento de ofício: neste caso, o crédito tributário é constituído pela autoridade administrativa, sem iniciativa do contribuinte. Geralmente, isso ocorre quando há omissão ou erro por parte do sujeito passivo, sendo necessária a intervenção do Fisco, sendo típico em situações de autuações fiscais. Com o lançamento, constitui-se o crédito tributário e não sendo este pago no prazo instituído, nasce a dívida ativa

O que são as chamadas suspensão e extinção de crédito tributário?

Quando cobrado em relação a créditos tributários, um contribuinte pode optar por extingui-los, suspendê-los ou constitui-los como dívida, recusando as duas primeiras alternativas.

Sobre a primeira opção, a de extinção do crédito tributário, ela consiste no pagamento dos valores a ele atrelados. E para orientar os contribuintes nesse sentido, o Código Tributário Nacional apresenta de forma clara as hipóteses de extinção dos créditos tributários, conforme listado abaixo:

- o pagamento;

- a compensação;

- a transação;

- remissão;

- a prescrição (perda do prazo para cobrança do crédito; contabiliza-se 5 anos desde sua constituição) e a decadência (perda do prazo de 5 anos para o lançamento);

- a conversão de depósito em renda;

- o pagamento antecipado e a homologação do lançamento nos termos do disposto no artigo 150 e seus §§ 1º e 4º;

- a consignação em pagamento, nos termos do disposto no § 2º do artigo 164;

- a decisão administrativa irreformável, assim entendida a definitiva na órbita administrativa, que não mais possa ser objeto de ação anulatória;

- a decisão judicial passada em julgado;

- a dação em pagamento em bens imóveis, na forma e condições estabelecidas em lei.

Quanto à opção de suspensão, ela pode ser definida, de maneira simplória, como uma pausa que, quando aplicada a um determinado crédito tributário, interrompe o processo de cobrança dos valores a ele vinculados. E da mesma forma que define claramente as hipóteses de extinção dos créditos tributários, o Código Tributário Nacional também apresenta os casos em que eles podem ser suspensos:

- moratória (ampliação do prazo de pagamento);

- o depósito do seu montante integral;

- as reclamações e os recursos, nos termos das leis reguladoras do processo tributário administrativo;

- a concessão de medida liminar em mandado de segurança;

- a concessão de medida liminar ou de tutela antecipada, em outras espécies de ação judicial;

- o parcelamento.

O que é a chamada recuperação de créditos tributários?

Como vimos, é somente após o lançamento de um crédito tributário que os sujeitos ativos da obrigação tributária podem, efetivamente, realizar uma cobrança fiscal. Tal cobrança, por sua vez, se baseia nos cálculos e declarações feitas pelos contribuintes com base em suas próprias interpretações das leis e demais instrumentos que orientam o cumprimento do dever tributário. Mas posto que a legislação fiscal brasileira é demasiadamente complexa e inconstante, erros de cálculo tributário não são raros. Assim, por muitas vezes os contribuintes acabam por emitir declarações com valores equivocados, o que, depois da fase de lançamento dos créditos tributários, resulta em efetivos pagamentos superiores ou inferiores ao devido.

E diante de erros como esse, dois cenários são possíveis: se o pagamento tiver sido feito a mais, o contribuinte pode recuperar os valores correspondentes aos créditos tributários excedentes; caso o pagamento tiver sido feito a menos, o contribuinte deve retificar a sua declaração fiscal e recolher a diferença devida.

De tal modo, podemos definir a chamada recuperação de créditos tributários como o procedimento pelo qual um contribuinte é ressarcido pelo pagamento fiscal que excede os limites da obrigação tributária por ele realmente devida. Sobre esse ressarcimento, ele pode acontecer na forma de restituição (que é, de fato, a devolução da quantia paga a mais) ou na forma de compensação (que consiste na geração de uma espécie de saldo positivo junto ao Fisco, o qual poderá ser utilizado para abater futuros custos tributários).

Além disso, cabe saber que esse processo de recuperação pode acontecer em duas vias: na administrativa ou na judicial. A escolha quanto ao caminho que será tomado cabe ao próprio contribuinte, o qual deverá levar em conta fatores como critérios para abertura de solicitações em cada uma delas e o tempo de resolução que elas oferecem.

Créditos Tributários na Reforma Tributária: como ficam?

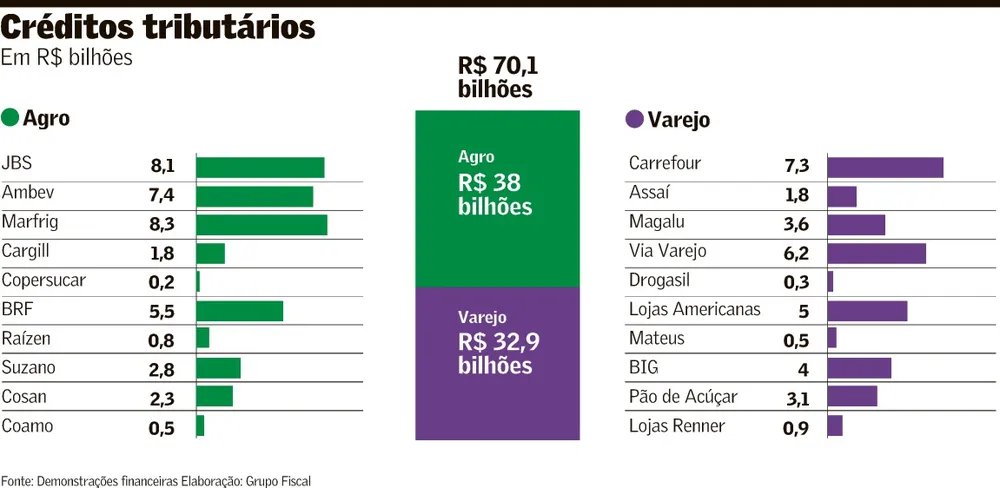

A reforma tributária pode trazer desafios para as empresas na obtenção dos créditos fiscais, aos quais têm direito, na transição da Reforma Tributária. Um levantamento realizado pelo Banco Fiscal, aponta que as dez maiores empresas do agronegócio e as dez do setor varejista estão enfrentando a perspectiva de não receber cerca de R$ 70,1 bilhões em créditos fiscais acumulados. Isso decorre do atual projeto de reforma, já aprovado pela Câmara dos Deputados e encaminhado ao Senado, que não delineou uma estratégia clara para a compensação ou conversão dos saldos credores após a eliminação dos impostos PIS/Cofins, IPI, ICMS e ISS. Especialistas concordam que a judicialização pode ser a alternativa para resolver esse impasse.

O levantamento do Banco Fiscal fundamentou-se nas demonstrações financeiras divulgadas até 31 de dezembro pelas 20 empresas em questão. Luis Wulff, CEO do Grupo Fiscal e autor do estudo, observa que as empresas desses setores normalmente acumulam saldos credores de tributos a serem recuperados devido a suas estratégias de negócio.

Companhias no segmento do agronegócio e varejo, entre outros, tendem a acumular substanciais créditos fiscais, uma situação especialmente comum entre as exportadoras predominantes. Essas empresas adquirem créditos ao comprar insumos para produção, mas, como estão isentas de tributos ao exportar seus produtos, acabam não conseguindo abater totalmente os tributos a pagar.

Confira a lista de empresas com o maior número de créditos tributários a receber conforme o levantamento realizado.

O que diz a PEC da Reforma Tributária

Conforme consta no Projeto de Emenda à Constituição, quando o PIS e a Cofins forem eliminados em 2027, e o ICMS em 2033, empresas, incluindo as do agronegócio e do varejo, ainda podem manter um considerável acúmulo de créditos. Para resolver essa questão, serão necessárias revisões no texto atual ou a abordagem desse problema em legislação adicional.

O texto atual da reforma não inclui uma norma específica para empresas que ainda detenham saldos de créditos de PIS/Cofins até o final de 2026. No entanto, espera-se que regulamentações futuras possam ser estabelecidas através de Lei Complementar.